今年是不尋常的一年,在經歷了魔幻的開年后,全國萬眾一心努力推行復產復工。國家更是為了大力扶持各行各業步入正軌,相繼出臺了很多財稅優惠政策,也加大了政府補助的發放力度。

說起政府補助,很多人對補助發放的形式以及涉稅處理都感到困惑,今天我們就一起來關注政府補助的相關知識。

一、 什么是政府補助?

符合《企業會計準則第16號-政府補助》的規定才能被稱為政府補助,補助既可以為貨幣性資產,也可以為非貨幣性資產,但一定是無償從政府取得或可以證明實際撥付者是政府的經濟資源。

具體形式有:

無償撥款、稅收返還、財政貼息,以及無償給予的非貨幣性資產等。

其中,我們要特別區分:

注:直接減征、免征、增加計稅抵扣額、抵免部分稅額等不涉及資產直接轉移的經濟資源,雖按照政府補助準則進行會計處理,但他們其實并不屬于政府補助。

案例:

某企業與所在城區管委會簽訂了項目合作投資協議,協議約定該企業需在新項目宗地掛牌出讓后自原址搬遷至新項目地。同時,原址用地移交政府收儲,政府將向企業支付補償金。

解析:案例中政府支付的補償金不屬于政府補助,因為企業從政府取得的經濟資源實質是企業讓渡資產(原址土地)的對價,雙方的交易是互惠互利的,不符合政府補助的無償性特點,補償金應作為處置非流動資產的收入。

二、 政府補助如何進行賬務處理?

政府補助的賬務處理方法分為兩種:

1) 總額法

在確認政府補助時將補助全額確認為收益,而不是作為相關資產賬面價值或者費用的扣減;

將與資產相關的政府補助確認為遞延收益,隨著資產的使用而逐步結轉入損益。

2) 凈額法

將政府補助作為相關資產賬面價值或所補償費用的扣減。簡單的解釋就是用補助沖減資產的賬面價值,以反映長期資產的實際取得成本。

注:同一企業不同時期發生的相同或相似的交易或者事項,應當采用一致的會計政策,這是為了保證會計信息的一致性與可比性。

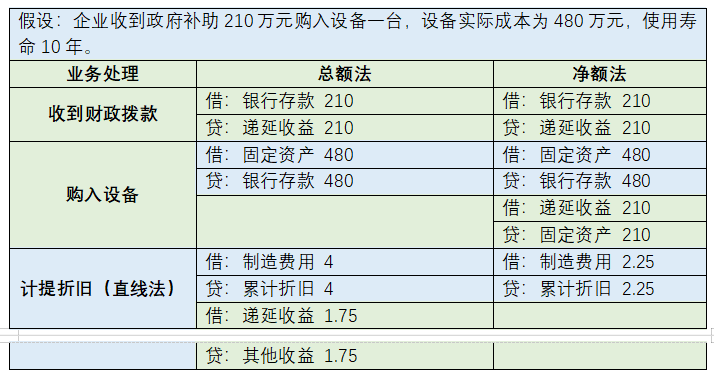

下面我們按照政府補助的分類來分情況討論:

Ø 與資產相關的政府補助

(一) 總額法

按照補助資金的金額借記相關資產科目,貸記“遞延收益”科目。

1、 先收到補助資金,再構建長期資產;

折舊或攤銷從構建開始時需將遞延收益分期計入損益。

2、 先構建長期資產,再收到補助金;

在相關資產的剩余使用壽命內將遞延收益分期計入損益。

注:結轉“遞延收益”時不得沖減相關成本費用,而應將遞延收益分期轉入“其他收益”(與生產經營相關)或“營業外收入”(與企業日常經營無關)。

(二) 凈額法

與總額法不同,凈額法需要用補助沖減相關資產賬面價值,企業按照扣減了政府補助后的資產價值對相關資產計提折舊或進行攤銷。

賬務處理比較:

Ø 與收益相關的政府補助

(一) 總額法-計入“其他收益”或“營業外收入”;

(二) 凈額法-沖減相關成本費用或“營業外支出”。

1. 補償企業以后期間的相關成本費用或損失

1) 收到補助時確認“遞延收益”;

2) 費用或損失發生期間計入當期損益或沖減相關成本。

2. 補助企業已發生的相關成本費用或損失;

直接計入當期損益或沖減相關成本即可。

3. “穩崗補貼”的賬務處理

賬務處理應屬于收益類政府補助,同時依據《企業會計準則第16號--政府補助》相關規定,對該資金發生的支出分以下兩種情況進行會計核算。

Ø 收到補貼時相關支出尚未發生;

1) 收到補貼款時:

借:銀行存款

貸:遞延收益

2) 發生培訓支出和社保支出等支出時:

借:管理費用

貸:銀行存款

同時:

借:遞延收益

貸:其他收益/管理費用

收到補貼時相關支出已經發生

借:銀行存款

貸:其他收益/管理費用

三、 政府補助的涉稅處理

(一) 增值稅

依據《國家稅務總局關于中央財政補貼增值稅有關問題的公告》(國家稅務總局公告2013年第3號)

“按照現行增值稅政策,納稅人取得的中央財政補貼,不屬于增值稅應稅收入,不征收增值稅。因此,地方財政給企業的補貼不征收增值稅。”

依據《國家稅務總局關于取消增值稅扣稅憑證認證確認期限等增值稅征管問題的公告》(國家稅務總局公告2019年第45號)

“第七條、納稅人取得的財政補貼收入,與其銷售貨物、勞務、服務、無形資產、不動產的收入或者數量直接掛鉤的,應按規定計算繳納增值稅。納稅人取得的其他情形的財政補貼收入,不屬于增值稅應稅收入,不征收增值稅。”

可見,政府補助如與銷售貨物、勞務、服務、無形資產、不動產的收入或數量直接掛鉤的需要繳納增值稅,如無直接關聯關系則不需要繳納增值稅。

例如:“穩崗補貼”是用人單位從人力資源社會保障部門及其經辦機構取得的財政補貼收入,這個過程中取得財政補貼的用人單位與補貼單位之間并未發生任何增值稅應稅銷售行為(應稅交易),用人單位并未向補貼單位銷售貨物、勞務、服務、無形資產或者不動產。所以“穩崗補貼“”無需繳納增值稅。

(二) 企業所得稅

政府補助是否可以作為不征稅收入,需先明確不征稅收入的種類。根據《中華人民共和國企業所得稅法》(中華人民共和國主席令第63號)第七條規定,不征稅收入包含:

1、財政撥款(針對事業單位和社團);

2、依法收取并納入財政管理的行政事業性收費、政府性基金(實施公共管理過程中向特定對象收取并納入財政管理);

3、國務院規定的其他不征稅收入(針對企業);

4、專項用途財政性資金。

企業從縣級以上各級人民政府財政部門及其他部門取得的應計入收入總額的財政性資金,凡同時符合以下條件的,可以作為不征稅收入,在計算應納稅所得額時從收入總額中減除:

1、企業能夠提供規定資金專項用途的資金撥付文件;

2、財政部門或其他撥付資金的政府部門對該資金有專門的資金管理辦法或具體管理要求;

3、企業對該資金以及以該資金發生的支出單獨進行核算。

因此,“穩崗補貼”作為專用于后續抵用人員社保費用,且企業對該資金以及支出單獨核算,即可作為“專項應付款”不征收企業所得稅。

例如:企業收到“穩崗補貼”時,因具備專項用途,能制定專項資金管理辦法,同時,可以建立“臺賬”等獨立核算,即可將“政府補助”作為不征稅收入。

但需要注意的是,運用不征稅收入支出所形成的費用等,不得在計算應納稅所得額時扣除;用于支出所形成的資產,其計算的折舊、攤銷不得在計算應納稅所得額時扣除。

來源:財稅聚焦

本文為財稅聚焦原創文章,如需轉載請注明出自財稅聚焦